证券时报记者 裴利瑞

图片来源于网络,如有侵权,请联系删除

在中证A500指数发布满三个月之际,相关基金产品总规模突破3200亿元,再创历史新高。

图片来源于网络,如有侵权,请联系删除

目前,关于“新晋销冠”中证A500会否取代“传统旗舰”沪深300的讨论也越来越多。Wind数据显示,近两个月以来,沪深300ETF与A500ETF呈现明显的此消彼长态势,其中沪深300ETF净流出约470亿元,同期中证A500ETF则获得1814.26亿元的净流入。

图片来源于网络,如有侵权,请联系删除

两大指数ETF此消彼长

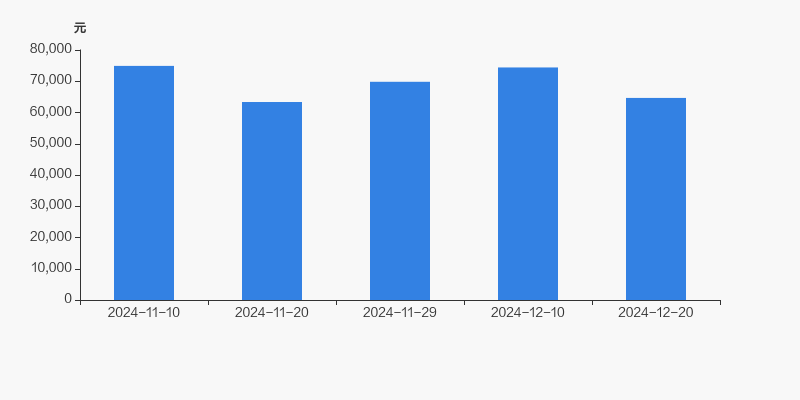

Wind数据显示,截至12月20日,近两个月以来,全市场37只沪深300ETF的基金份额共缩水112.12亿份,合计净流出金额高达469.66亿元。其中,华泰柏瑞、易方达、华夏、嘉实旗下的四大沪深300ETF头部产品,分别净流出310.71亿元、72.57亿元、7.67亿元、56.94亿元。

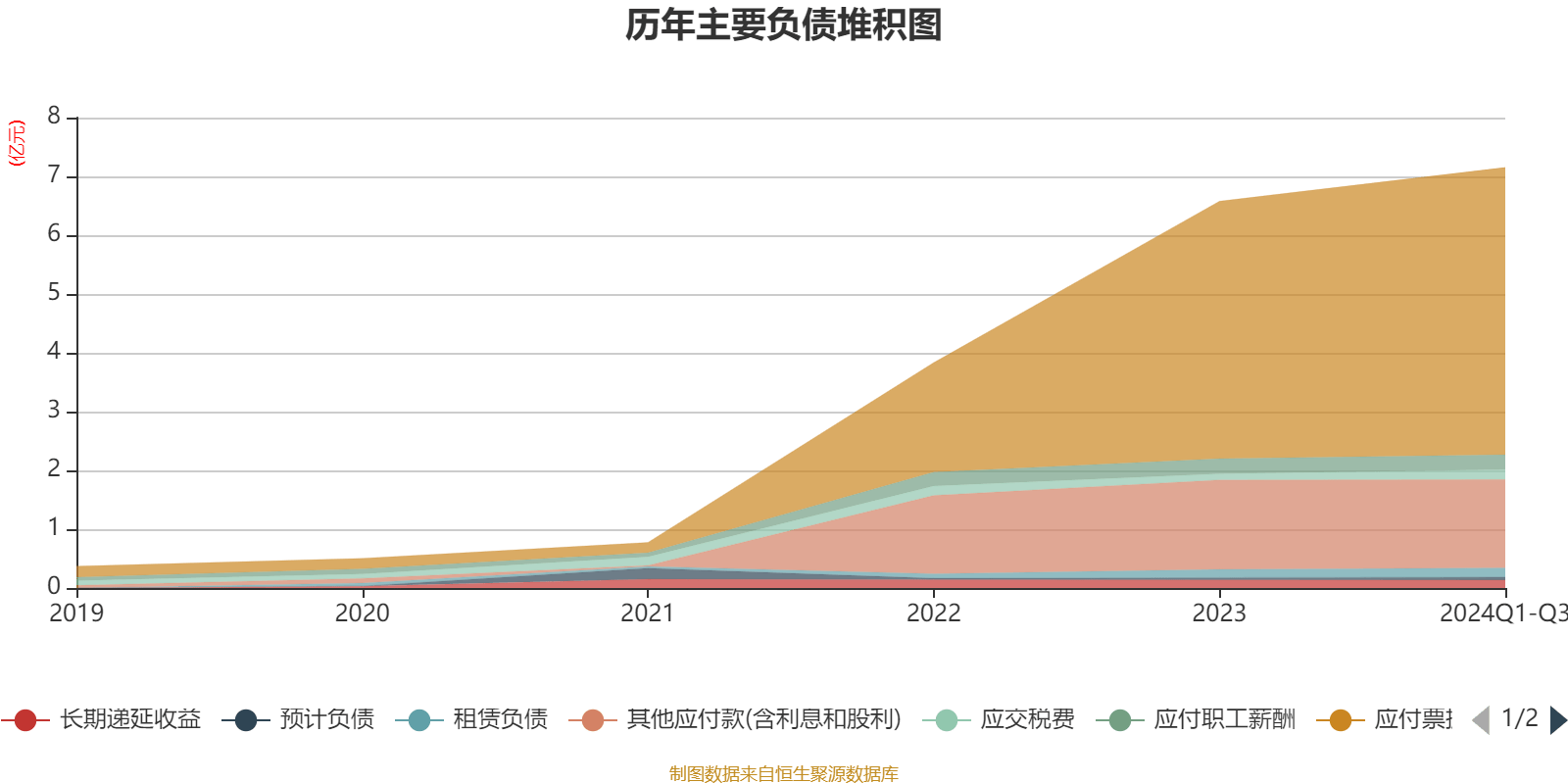

与此同时,中证A500ETF的规模却节节攀升,迭创新高。

截至12月20日,全市场成立并上市了22只中证A500ETF,最新总规模达到2369.55亿元,再创新高。近两个月以来,中证A500ETF便获得了1814.26亿元的净流入,国泰中证A500ETF的最新规模达到了280.02亿元,南方、广发、华夏、富国、景顺长城等5家公司旗下的中证A500ETF规模也均超过150亿元。

至此,中证A500在短短两个月的时间内便迅速超过了科创50、上证50、中证500、创业板指等众多宽基指数,成为挂钩ETF规模第二大的指数,相关ETF规模达2369.55亿元,仅次于沪深300的9910.96亿元。

在中证A500的迅猛攻势下,近期市场上关于中证A500会否取代沪深300成为市场风向标的讨论也越来越多。

有基金公司人士透露,一方面,由于中证A500指数的编制考虑了互联互通、ESG可持续投资等更加符合海外投资标准的筛选条件,或将成为长线资金、海外资金布局A股的重要标的;另一方面,未来可能会有基金产品陆续将业绩基准从沪深300调整为中证A500,这也会对资金投向形成一定影响。

“这也是近60家基金公司集体布局中证A500指数基金的一大原因。”上述人士进一步表示,“在传统宽基指数格局已定的情况下,中证A500作为新推出的旗舰指数仍然有‘超车’的可能,所以众多基金公司拼尽全力,试图在这一宽基指数上占据一席之地。”

差异化竞争愈加显现

虽然沪深300和中证A500此消彼长,让不少机构和投资者开始重新思考沪深300的未来地位,但不少业内人士表示,这一变化并不一定代表中证A500会取代沪深300,两者在编制方法和指数特色上存在明显差异。

晨星(中国)基金研究中心高级分析师李一鸣认为,中证A500指数其实和沪深300指数并不完全处于同一个赛道,因此它们不完全是面对面的竞争关系。

他认为,两只指数在构建方法上存在明显的差异,比如沪深300相对更聚焦大盘股,A500指数容纳的中盘股比例则更高;A500指数纳入了基于ESG评级的样本股剔除方法,而沪深300指数则没有。另外,A500指数的构建方法更偏均衡和分散,沪深300指数的构建方法相对而言更集中。

鹏华基金表示,沪深300指数和中证A500指数在编制规则、行业分布、成份股构成等维度,都存在一定差异。在编制方法上,虽然沪深300与中证A500都偏爱大市值、高流动性的龙头股,但中证A500是通过“先选龙头,再行业均衡”的思路,使得行业分布更均衡,更具市场代表性。在行业分布上,相比沪深300,中证A500的行业覆盖度更广,对细分行业的覆盖度更高。例如,中证A500包含化学纤维子行业,而沪深300则没有,但国产碳纤维龙头正位于其中。此外,相比沪深300,中证A500的含“新”量更高,超配电力设备、国防军工、医药生物、传媒、计算机等新质生产力方向,欠配非银金融、银行、食品饮料、农林牧渔等传统行业。在成份股构成上,沪深300与中证A500的成份股存在较高重合度,但也存在一定差异,中证A500的自由流通市值更大,成份股的市值覆盖度更宽,比沪深300覆盖更多的中小市值公司。

“沪深300遭遇赎回,并不一定是资金向A500迈进的明确迹象,而是反映了市场对不同投资风格和机会的重新评估。虽然A500可能吸引一部分资金,但沪深300作为市场的代表,仍然拥有稳固的地位。”李一鸣表示。

具体到投资操作的层面,李一鸣建议,针对中证A500和沪深300的选择,实际上取决于投资者的投资目标与风险承受能力。对于希望覆盖更广泛市场和追求稳健投资的投资者来说,沪深300可能更为合适;而对于渴望捕捉中盘股增长潜力和追求多元化的投资者而言,A500则提供了良好的投资选择。

市场结构因势而变

虽然中证A500能否取代沪深300,成为A股市场风向标暂不得而知,但随着千亿级资金的大量涌入,中证A500指数已经对市场形成了不可忽视的结构性影响。

天风证券首席策略分析师吴开达在研报中称,中证A500指数虽然发布不久,但已对市场结构造成影响。

首先,中证A500挂钩产品影响了宽基指数的增量资金分布,导致一定的结构性行情,沪深300中的非中证A500股池显著跑输A500中的非沪深300股池。另外,沪深300挂钩的ETF遭遇了较为明显的赎回,或因投资者赎回现存的沪深300ETF份额用以申购中证A500。

Wind数据显示,中证A500、沪深300近三个月的涨幅分别为24.83%、22.89%,中证A500已经显现出一定的超额收益。

其次,A500的行业中性特征,使得“行业中性”作为一个因子开始体现出超额收益。A500的行业中性特征使其长期或有更好的回撤和超额表现,这一表现也能带入任何以其为股池的增强策略,无论是在其中筛选红利、成长、价值或者主题策略。

值得一提的是,A500的行业中性特征所带来的优势,会在波动率放大或行业轮动速度加快时扩大。以2024年9月以来的波动率放大、行业轮动加速的行情为例,天风证券以沪深300红利指数的编制方法,在A500中编制了“A500红利”指数,“A500红利”相对沪深300红利和中证红利的超额,9月以来明显占优。

转载请注明:财经解码网 » 股市风云 » A股市场变幻风向标 A500乘势上位沪深300并未告退

版权声明

本文仅代表作者观点,不代表B5编程立场。

本文系作者授权发表,未经许可,不得转载。